Als je, als bedrijf, een aankoop doet in het buitenland is het belangrijk dat je je ondernemingsnummer (BTW nummer) doorgeeft aan de leverancier. Ze zullen je dan geen BTW in het land van herkomst aanrekenen.

Heb je toch een buitenlandse factuur waarop BTW aangerekend is, dan kan je deze BTW niet recupereren via de BTW aangifte. Het is dus belangrijk dat je dit van in het begin correct doorgeeft aan je leverancier.

Eens je een aankoopfactuur hebt, dan ben jij verantwoordelijk om de BTW te betalen. In de meeste gevallen kan je die dan ook onmiddellijk terugvorderen. Het is dus een nuloperatie voor jouw, maar het is wel belangrijk dat je dit correct doet want anders zal men bij een controle je gegarandeerd boetes geven.

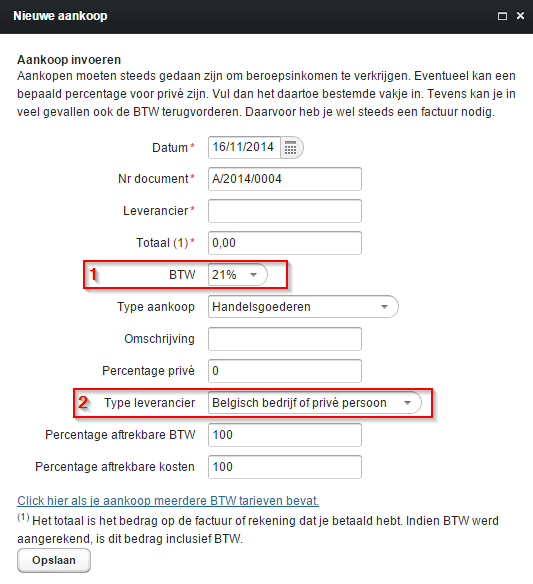

Hoe voer je dit in bij FCTR? Allemaal via het aankoopscherm. De belangrijkste velden voor een buitenlandse aankoop staan hieronder aangeduid en bespreken we wat verder.

Een aankoop in het buitenland invoeren

Een aankoop in het buitenland invoeren

- Het is eerst en vooral zeer belangrijk dat je niet als BTW tarief "vrijgesteld" kiest. Alhoewel je geen BTW betaald hebt, is deze aankoop niet vrijgesteld van BTW. Je moet het BTW tarief invullen dat je voor deze aankoop in België zou betalen. In de meeste gevallen dus 21%.

- Kies het correcte type leverancier. Ofwel gaat het over een zogenaamde "IC aankoop" met een leverancier in de EU ofwel over een aankoop met een leverancier buiten de EU. Deze keuze zorgt ervoor dat de correcte vakken op de BTW aangifte worden ingevuld.

PS in specifieke gevallen zijn de BTW regels soms anders bij aankopen in het buitenland. Bv als je werkt met tussenpersonen of als een dienst aan jouw werd geleverd in het buitenland. De meeste bijberoepers en relatief weinig eenmanszaken komen hiermee in aanraking, maar bij twijfel contacteer je best iemand die je persoonlijk advies kan geven.